Nach Einschätzung des Präsidenten der Credit Suisse (CS) war es ein Tweet eines australischen Wirtschaftsjournalisten am 1. Oktober 2022, der das Ende der 167-jährigen Schweizer Institution einläutete und eine Aussage eines Verwaltungspräsidents der Saudi National Bank am 15. März 2023, die ihr Schicksal besiegelte.

Letzten Herbst hatten wir einen Social Media (Shit-)Storm in den sozialen Medien und das hatte enorme Auswirkungen. Zu viel kann plötzlich zu viel sein.

Axel Lehmann, CS-Präsident, 2023

Expertinnen und Experten sind sich einig, dass viele verschiedene Faktoren zur Zwangsübernahme der CS durch die UBS im März 2023 geführt haben. Der vielleicht entscheidende Faktor indes war, dass die CS innerhalb eines halben Jahres das Vertrauen von Anlegern, Finanzinstitutionen, Regulatoren und auch der Schweizer Bevölkerung verloren hatte. Es war der Mangel an Vertrauen, der Kundeneinlagen in enormem Masse abfliessen und die Aktie abstürzen liess sowie Diskussionen über einen bevorstehenden Konkurs entfachte.

Bei Finanzinstitutionen ist Vertrauen besonders wichtig

Virtually every commercial transaction has within itself an element of trust, certainly any transaction conducted over a period of time.

Kenneth Arrow, Wirtschaftsnobelpreisträger, 1972

Vertrauen ist die Erwartung, dass eine andere Person (oder Institution) Handlungen vornimmt, die für uns vorteilhaft oder zumindest nicht schädlich sind, unabhängig von unserer Fähigkeit diese Handlungen zu überwachen. Wenn wir sagen, dass wir jemandem vertrauen, implizieren wir damit, dass wir davon ausgehen diese Person werde vorteilhafte Massnahmen ergreifen, so dass wir eine Zusammenarbeit mit ihm oder ihr in Betracht ziehen. Vertrauen ist für jede Transaktion und jede Investition von grundlegender Bedeutung, besonders wichtig ist es aber auf den Finanzmärkten, wo wir unser Geld im Austausch für Versprechen – häufig finanzielle Gewinne – zur Verfügung stellen.1 Vertrauen in den Finanzsektor kann auch definiert werden als die Erwartung der Verbraucher, dass Finanzinstitute im Allgemeinen verlässlich sind. Kurz: Als kein Vertrauen mehr in die Versprechen der CS bestand, waren sie das Papier nicht mehr wert, auf dem sie geschrieben worden waren.

Das Vertrauen wurde Stück für Stück verspielt

Eine Skandalkaskade liess das Vertrauen in die Schweizer Bank erodieren. Die CS war in fast alle grossen Skandale verwickelt, die den Bankensektor in den letzten Jahren heimgesucht hatten. Darüber hinaus war die Bank weder für ihre reumütige und vorausschauende Ehrlichkeit bekannt, noch überzeugte sie strategisch. Und schlussendlich waren auch transparente Abläufe in der Vergangenheit nicht die Stärke der CS (Man denke zum Beispiel an die Spionageaffäre).2

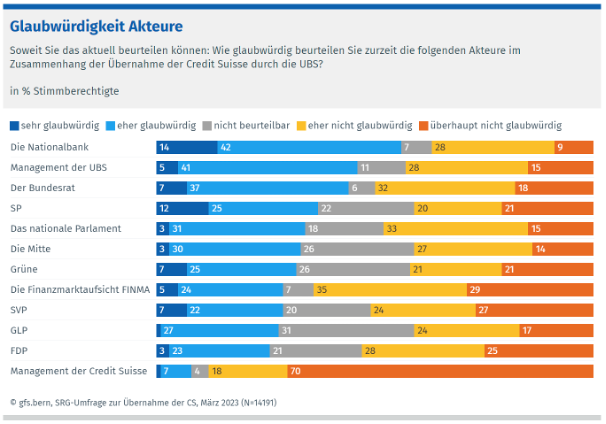

Das mangelnde Vertrauen zeigte sich auch in einer SRG-Umfrage kurz nach der Zwangsübernahme. Die Befragten sollten die Glaubwürdigkeit verschiedener Beteiligter einschätzen. Das Ranking zeigt: Während der Übernahme der Credit Suisse hatte sich die Schweizerische Nationalbank (SNB) als glaubwürdigster Akteur erwiesen. Dabei dürfte die SNB von einem traditionell soliden Vertrauensniveau in der Schweizer Bevölkerung profitiert haben. Im Gegensatz zur SNB war das Vertrauen in die Eidgenössische Finanzmarktaufsicht deutlich geringer. An zweiter Stelle stand die Führung der UBS, die als noch glaubwürdiger wahrgenommen wurde als der Bundesrat. Die Führung der CS war das Schlusslicht der Rangliste.3

Wert- und Vertrauensverlust gehen Hand in Hand

The present financial crisis springs from a catastrophic collapse in confidence ... Financial markets hinge on trust, and that trust has eroded.

Joseph Stiglitz, Wirtschaftsnobelpreisträger, 2008

Welchen Wert hat Vertrauen im Finanzsektor? Vertrauen in Finanzmärkte und -institutionen ist kein «nice to have», mit dem man sich schmücken kann. Es hat einen konkreten Wert. Im schlimmsten Fall kann ein Mangel an Vertrauen in Finanzinstitute und -märkte zu deren Zusammenbruch führen, wie sich in der Finanzkrise von 2008 zeigte. Doch auch in kleinerem Ausmass besteht ein Zusammenhang zwischen dem Mangel an Vertrauen und der Bereitschaft in den Aktienmarkt zu investieren und der Neigung Einlagen abzuziehen.4 Ein wesentlicher verstärkender Faktor des Vertrauensverlusts lässt sich zudem auf eine mangelnde Aufsicht und fehlende Regulierung zurückführen. Im Fall der CS ging Wert- mit Vertrauensverlust einher.

Zudem hat die Forschung gezeigt, dass Unternehmen, die als vertrauenswürdiger wahrgenommen werden, aus Sicht der Aktionäre einen Bewertungsaufschlag erhalten in Zeiten, in denen das Vertrauen in Unternehmen insgesamt gering ist. Unternehmen profitieren durch höhere Rentabilität, Gewinnspannen, Umsatzwachstum und Mitarbeiterinnenproduktivität und erzielen höhere Aktionskurse. Aus der Perspektive verschiedenster Interessensgruppen (Mitarbeiter, Kundinnen oder Lieferanten) legt das in Studien häufig diskutierte Konzept der Reziprozität – «Ich werde gut zu dir sein, weil ich glaube, dass du irgendwann in der Zukunft gut zu mir sein wirst» – nahe, dass vertrauenswürdigen Unternehmen eher geholfen wird einen negativen Schock zu überstehen.5 Dies lässt sich darauf zurückführen, dass diese Unternehmen in der Vergangenheit mehr Aufmerksamkeit für und Zusammenarbeit mit den Interessensgruppen gezeigt haben. Eine wesentliche Strategie der neuen UBS sollte es daher sein, unterschiedliche Interessensgruppen in Entscheidungen rund um die Einbindung der CS miteinzubeziehen und den Prozess transparent zu dokumentieren und zu kommunizieren.

Fazit: Das System transformieren und Vertrauen zurückgewinnen

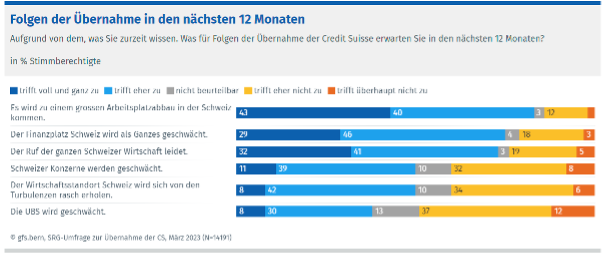

Laut der SRG-Umfrage erwartet die Schweizer Bevölkerung mehrheitlich einen Vertrauensverlust in den Finanzplatz Schweiz durch den Fall der Credit Suisse. Selbstverständlich müssen nun Massnahmen ergriffen werden, so dass ein ähnlicher Fall von Vertrauensverlust künftig nicht auch für die UBS existenziell kritisch werden kann. Auch wenn die Forderung nach mehr Regulatorik zurzeit intensiv diskutiert wird, so muss doch überprüft werden, bis zu welchem Grad regulatorische Prinzipien Krisenszenarien in Zukunft überhaupt wirksam adressieren können.

Demgegenüber sollten auch positive Signale zur Verstärkung des Vertrauens in Finanzmärkte gesendet werden. Eine wesentliche Transformation des Finanzplatzes Schweiz zu einem internationalen Hub für nachhaltige Finanzwirtschaft kann ein solches Signal sein. Darunter wird hier vor allem der Beitrag der Finanzmärkte zur Wandlung gesellschaftlicher, umweltbeeinflussender und wirtschaftlicher Faktoren verstanden, um der Menschheit langfristig das Überleben auf der Erde zu ermöglichen. Es ist belegt, dass insbesondere in Zeiten, in denen die Bedeutung von Vertrauen unerwartet zunimmt, Investitionen in eine wirkungsvolle und transparente Nachhaltigkeit das Vertrauern steigern können.6

Auch zeigt die Forschung, dass die nachhaltige Ausrichtung eines Finanzinstituts dazu beiträgt das Vertrauen und die Zusammenarbeit aller Interessensgruppen zu stärken.6 Um eine nachhaltige Transformation zu ermöglichen, ist es jedoch notwendig die Rahmenbedingungen am Schweizer Finanzplatz von Regulatoren und Politik attraktiv und transparent zu gestalten. Damit sollen auch neu auftretende Vertrauensrisiken wie beispielsweise Greenwashing – wenn also irreführende Angaben zu den Nachhaltigkeitscharakteristiken oder zur Zusammensetzung eines Produktes gemacht werden – verhindert werden.

Die von der Credit Suisse ausgelöste Vertrauenskrise ist tiefgehend. Daher sollte nicht nur darüber diskutiert werden die Regulatorik zu verstärken. Soll Vertrauen in den Finanzplatz Schweiz und die Schweizer Finanzinstitutionen zurückgewonnen werden, ist auch eine Systemtransformation notwendig.

Referenzen

[1] Sapienza, P., & Zingales, L. (2011): Trust and finance, in: NBER Reporter, 2, p. 16-19. https://www.nber.org/reporter/2011number2/trust-and-finance.

[2] Weibel, A. (2023): Credit Suisse: Loosing Stakeholder Trust. Musings about Trust in Banking, in: MEDIUM, 03.04.2023. https://medium.com/@antoinetteprof/credit-suisse-loosing-stakeholder-trust-f0172d87b561.

[3] gfs.bern (2023): Zwischen Wut und Ohnmacht. Übernahme der CS durch die UBS. Befragung im Auftrag der SRG, 24.03.2023 https://cockpit.gfsbern.ch/de/cockpit/234106-uebernahme-der-cs-durch-die-ubs/.

[4] Lins, K. V., Servaes, H., & Tamayo, A. (2017): Social capital, trust, and firm performance: The value of corporate social responsibility during the financial crisis, in: the Journal of Finance, 72,4, p. 1785-1824. https://doi.org/10.1111/jofi.12505.

[5] La Porta, R., Lopez-de-Silanes, F., Shleifer, A., & Vishny, R. W. (1996): Trust in large organizations, in: The American Economic Review, 87,2, p. 333-338. https://www.jstor.org/stable/2950941.

[6] van der Cruijsen, C., de Haan, J., & Roerink, R. (2021): Trust in financial institutions: A survey, in: Journal of Economic Surveys, p. 1-41. doi.org/10.1111/joes.12468.

Zum Autor

Prof. Dr. Martin Nerlinger ist Assistenzprofessor für Finanzen an der Universität St. Gallen und Fakultätsmitglied des Swiss Finance Institute. Er hat mehrere Preise für seine Forschung gewonnen und eine Reihe von wissenschaftlichen Arbeiten im Bereich Sustainable and Climate Finance veröffentlicht. Er unterrichtet insbesondere zum Thema Climate Finance und beschäftigt sich mit der praktischen Anwendung seiner Forschungsergebnisse für verschiedenste Finanzinstitutionen. Weitere Informationen: https://www.martinnerlinger.com/

Open Access

Dies ist eine Open-Access-Publikation, lizenziert unter CreativeCommons CC BY-SA 4.0.

Disclaimer

Die Blogbeiträge können Meinungsäusserungen der AutorInnen enthalten und stellen nicht grundsätzlich die Position der jeweiligen Arbeitgeberin oder der SAGW dar.